Kreditkarte neu umsatzstärkstes Zahlungsmittel

Die Kreditkarte hat seit Beginn der Pandemie massiv an Bedeutung gewonnen. Zudem entwickelt sich kontaktloses Zahlen zum neuen Standard, wozu auch das starke Wachstum von Zahlungen mit dem Mobiltelefon beiträgt. Das zeigt der aktuelle Swiss Payment Monitor der ZHAW und der Universität St. Gallen.

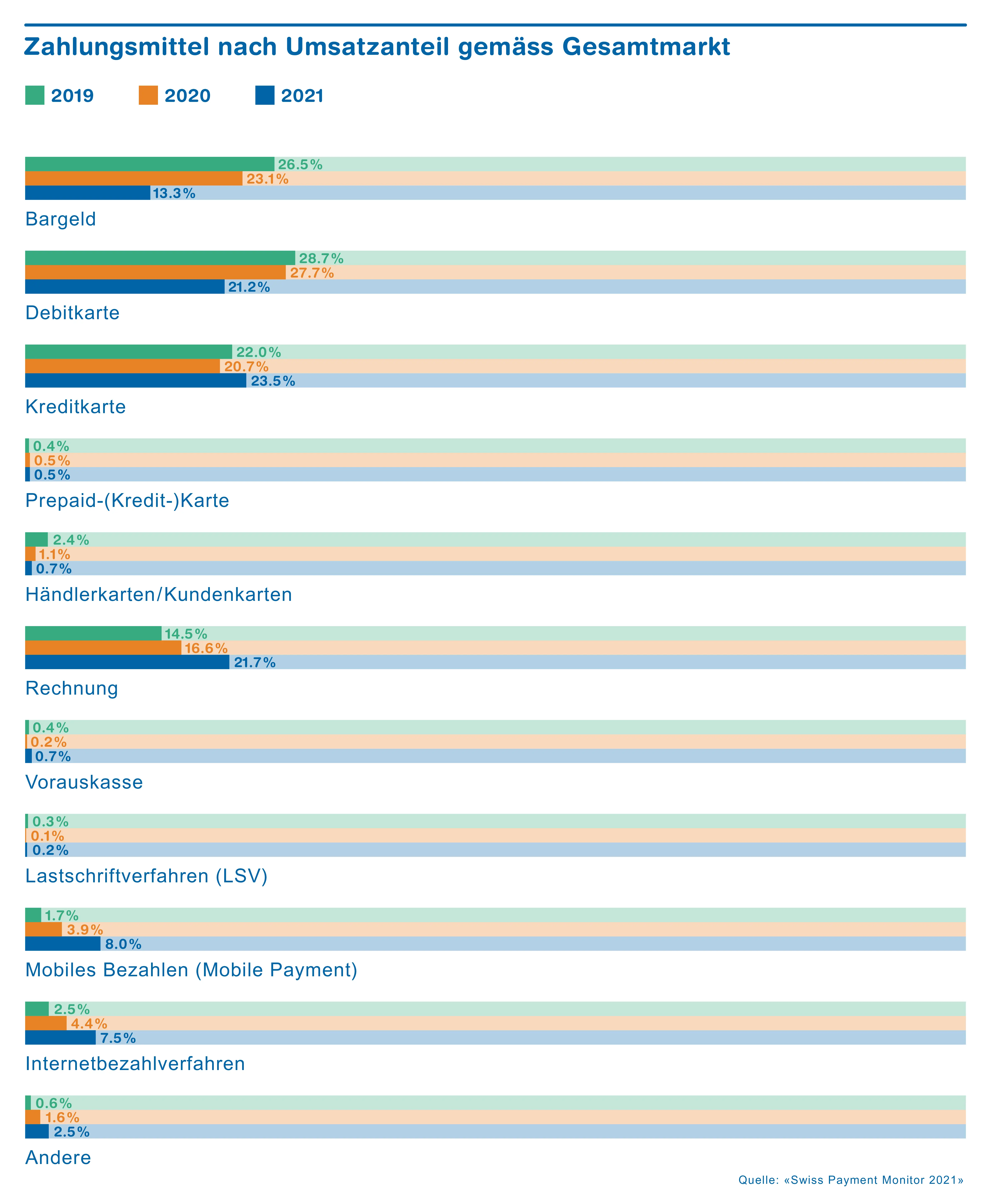

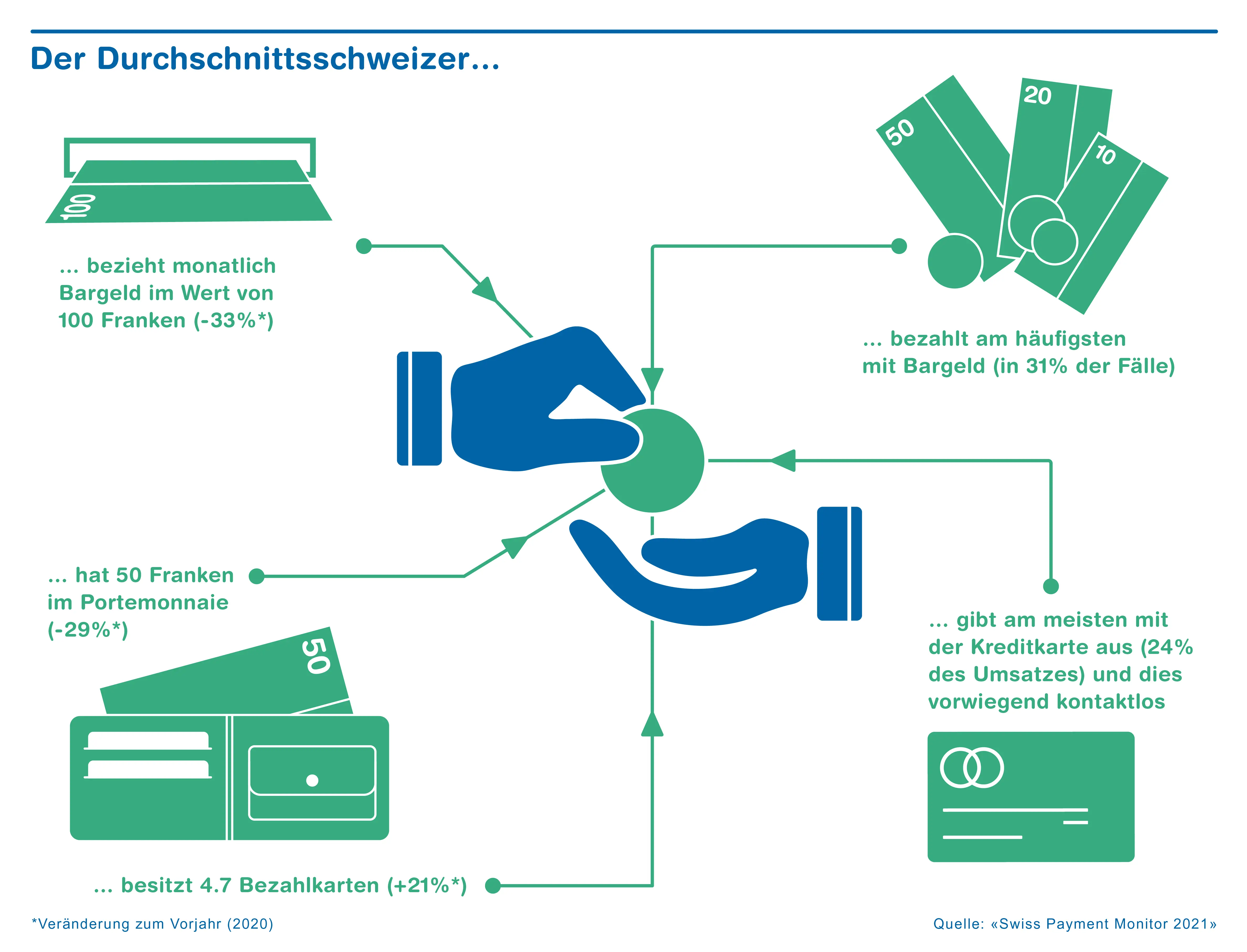

Die Kreditkarte ist das umsatzstärkste Zahlungsmittel in der Schweiz: Mit ihr geben die Menschen am meisten Geld aus, nämlich 24 Prozent ihrer Ausgaben. Dahinter folgen die Rechnung (22 Prozent), die Debitkarte (21 Prozent) und Bargeld (13 Prozent). Das zeigt der zum vierten Mal durchgeführte Swiss Payment Monitor der ZHAW und der Universität St. Gallen. Für die Untersuchung wurden Ende 2020 mehr als 1400 Personen repräsentativ für die ganze Schweiz befragt.

Am häufigsten wird mit Bargeld bezahlt

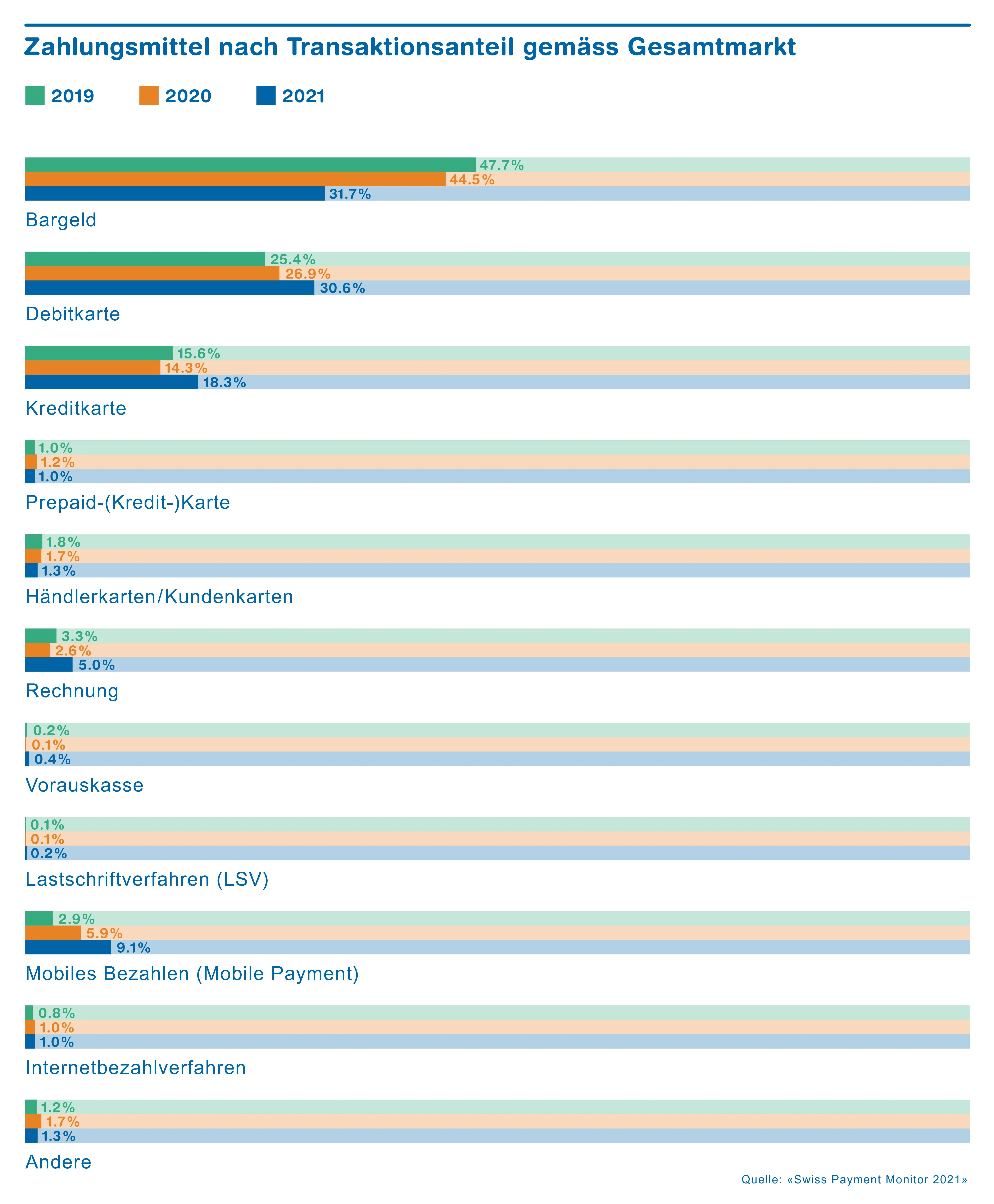

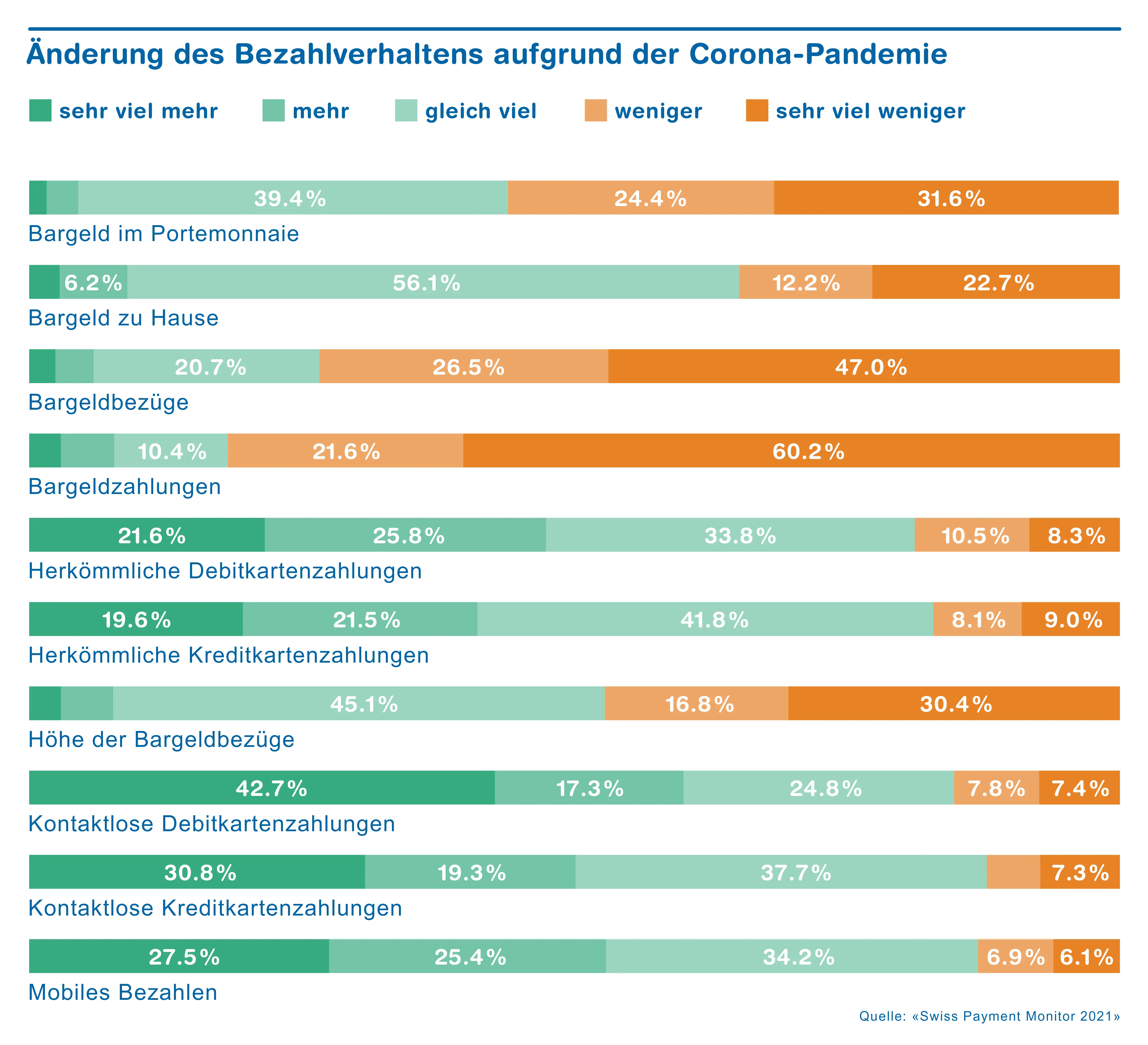

Im Vergleich zum Vorjahr hat die Kreditkarte somit die Debitkarte von der Spitzenposition abgelöst. «Dies geht vor allem auf die Zunahme von Online-Käufen seit Ausbruch der Coronapandemie zurück», erklärt ZHAW-Zahlungsmittelexperte Marcel Stadelmann. Gemessen an der Anzahl Transaktionen ist Bargeld immer noch das am häufigsten genutzte Zahlungsmittel mit einem Anteil von 32 Prozent, knapp vor der Debitkarte (31 Prozent). Der Bargeldgebrauch ging allerdings bezüglich Umsatz rund 10 Prozentpunkte und betreffend Transaktionsanzahl rund 13 Prozentpunkte gegenüber dem Vorjahr zurück. Das zeigt, dass auch kleinere Beträge immer öfter bargeldlos beglichen werden. Im Durchschnitt trägt jede Schweizerin und jeder Schweizer nur noch rund 50 Franken Bargeld auf sich (-29 Prozent).

Jede zehnte Zahlung erfolgt über ein mobiles Gerät

Zahlungen mit mobilen Geräten wie vor allem dem Mobiltelefon haben sich innerhalb eines Jahres bezogen auf den Umsatzanteil mehr als verdoppelt und auch die Anzahl Transaktionen hat um mehr als die Hälfte zugenommen. «Fast 10 Prozent aller Transaktionen werden mittlerweile unabhängig von der Betragshöhe mit einem mobilen Gerät abgewickelt», sagt Tobias Trütsch, Zahlungsökonom der Universität St. Gallen. «Insbesondere bei Kleinstbeträgen und Onlinezahlungen war das Wachstum enorm.» Im Distanzgeschäft macht mobiles Bezahlen mit knapp 30 Prozent der Transaktionen sogar den grössten Anteil aus, gefolgt von der Rechnung (29 Prozent) und der Kreditkarte (22 Prozent).

Am häufigsten mobil bezahlt wird über Apps mit integrierter Bezahlfunktion (21 Prozent der Transaktionen über mobile Geräte). Ein Beispiel dafür ist der Ticketkauf in Apps von ÖV-Unternehmen. Daneben nutzen viele Menschen das Mobiltelefon zum Zahlen in Ladengeschäften via QR-Code (20 Prozent) und via kontaktlose Datenübertragung (NFC) (13 Prozent). In-App-Zahlungen sind auch die mobile Bezahlform, die den Menschen am besten gefällt, gefolgt von Überweisungen an Privatpersonen via Bezahl-Apps wie TWINT sowie dem Bezahlen im Internet mit QR-Code und mit hinterlegten Bezahldaten.

Pandemie fördert kontaktloses Zahlen

Nicht nur mit dem Mobiltelefon, sondern auch mit Bezahlkarten ist kontaktloses Bezahlen der neue Standard. Rund drei Fünftel aller Transaktionen und die Hälfte des Umsatzes mit Bezahlkarten werden mittlerweile kontaktlos abgewickelt. Seit Ausbruch der Pandemie sind die entsprechenden Anteile je um rund 10 Prozentpunkte gestiegen. «Insbesondere die Anhebung der Limite für kontaktlose Zahlungen ohne PIN auf 80 Franken und die Aufforderung seitens der Händler waren dabei ausschlaggebend», erklärt Tobias Trütsch.

Ein Fünftel nutzt Neobanken

Ein Fünftel der Schweizerinnen und Schweizer hat weiter schon mindestens einmal neue Online-Banklösungen der Neobanken genutzt. Besonders verbreitet ist ihr Einsatz bei Männern und in der deutschsprachigen Schweiz. Insgesamt kennen rund zwei Drittel der Personen hierzulande mindestens einen der gängigsten Neobanken-Anbieter. Am bekanntesten sind CSX der Credit Suisse (40 Prozent Bekanntheitsanteil), Revolut (37 Prozent) und Zak (29 Prozent). Der britische Anbieter Revolut wird am häufigsten genutzt (10 Prozent der Befragten), gefolgt vom ebenfalls britischen TransferWise und dem Schweizer Anbieter Neon (je 6 Prozent der Befragten).

Die Hauptgründe für die Nutzung von Neobanken sind die einfache und praktische Handhabung sowie die rasche Überweisung und ständige Verfügbarkeit. «Interessanterweise sind die vorteilhafte Gebührenstruktur und insbesondere die günstigen Wechselkurse nicht mehr gleich ausschlaggebend wie in den Vorjahren», sagt Marcel Stadelmann. Drei Fünftel der Nutzerinnen und Nutzer von Neobanken verwenden deren Online-Bankservices ergänzend zu den herkömmlichen Anbietern. Rund 10 Prozent haben aufgrund der neuen Online-Bankservices Leistungen eines herkömmlichen Anbieters gekündigt und 30 Prozent beabsichtigen, dies in Zukunft zu tun.

Swiss Payment Monitor

Das Swiss Payment Research Center (SPRC) der ZHAW School of Management and Law und das Swiss Payment Behaviour Lab der Universität St. Gallen beschäftigen sich seit Jahren unabhängig voneinander mit Fragestellungen rund ums Thema Bezahlen. Gemeinsam führen sie seit 2018 jährlich und ab 2021 halbjährlich den Swiss Payment Monitor durch. Dieser war bei der Erstveröffentlichung die erste Schweizer Zahlungsstudie, die Konsumentenperspektive und makroökonomische Sicht verbindet. Durch die Kombination von Onlinebefragung und Tagebucherhebung sowie durch die Verknüpfung mit öffentlichen Daten der Schweizerischen Nationalbank (SNB) kann der tägliche Einsatz der Zahlungsmittel realitätsgetreu abgebildet werden. Insgesamt wurden von Ende November bis Mitte Dezember 2020 über 1400 Personen im Alter zwischen 18 und 75 Jahren aus allen drei Landesteilen repräsentativ befragt. Die Studie wird finanziert durch die beiden Forschungsinstitutionen, die Swiss Payment Association (Branchenorganisation aller grossen Schweizer Herausgeber von Kreditkarten der internationalen Kartenorganisationen) sowie die Industriepartner Concardis und Worldline | SIX Payment Services.

Downloads und Links

- Medienmitteilung «Kreditkarte neu umsatzstärkstes Zahlungsmittel»(PDF 331,4 KB)

- Kurzbericht «Swiss Payment Monitor 2021 – Wie bezahlt die Schweiz?»(PDF 2,5 MB)

- Chart «Der Durchschnittschweizer...»

- Chart «Zahlungsmittel nach Transaktionsanteil gemäss Gesamtmarkt»

- Chart «Zahlungsmittel nach Umsatzanteil gemäss Gesamtmarkt»

- Chart «Änderung des Bezahlverhaltens aufgrund der Corona-Pandemie»

- Website «Swiss Payment Monitor»

Kontakt

Dr. Marcel Stadelmann, Senior Researcher, ZHAW School of Management and Law, Telefon 058 934 46 46, E-Mail marcel.stadelmann@zhaw.ch

Dr. Tobias Trütsch, Head of Swiss Payment Behaviour Lab, Universität St. Gallen, Telefon 071 224 75 14, E-Mail tobias.truetsch@unisg.ch

Frederic Härvelid, Kommunikation, ZHAW School of Management and Law, Telefon 058 934 51 21, E-Mail oscarfrederic.haervelid@zhaw.ch